サラリーマンや公務員におすすめする節税方法のひとつが「iDeCo」です。

でも、実際にどれくらいお得なのか、なんとなく分かった気になっていませんか?

資金拘束がデメリットって聞いたから、よく分かんないし使ってね―よ。

この記事ではiDeCoの基礎知識からおすすめの証券口座まで、まるごと解説しています。

- iDeCoのメリット、デメリット、注意点

- 主要ネット証券4社の比較と、おすすめ口座2選

- iDeCoのよくある疑問と回答

- 申込み方法と開設時の注意点

結論から先に言えば、iDeCoをするならマネックス証券か松井証券がおすすめです。

すでに基礎基本を押さえてる人は「iDeCo取扱商品一覧とおすすめ証券口座2選」で詳しく解説してるので参考にしてください。

ゆうさんは楽天→SBI→マネックスに乗り換えたよ。手数料を払ってまで移管するメリットがあるか?も解説してるから参考にしてね。

\スマホで簡単!最短5分で申し込み可能/

そもそもiDeCoとは?メリット・デメリット・注意点を簡単解説

そもそもiDeCoとはどういう制度なのか?

簡単に言えば「税制優遇を受けながら自分で作る年金」のことです。

節税メリットがよく分かんねぇけど、60歳まで引き出せないってことだけ知ってるぜ。

iDeCoは長期に渡って資金拘束されるデメリットのイメージで敬遠されがちですが、NISAにはない「所得控除」というメリットがあります。

この所得控除は、人によっては生涯100万円単位のインパクトがあるため、デメリットだけを見て使わないのは非常にもったいないでしょう。

まずはメリットとデメリットをきちんと把握しよう!

【メリット】節税効果が大きい

iDeCoのメリットは以下のものが挙げられます。

まずは所得控除のインパクトを確認してみよう!

メリット①拠出金額が所得控除になる

iDeCoは毎月5,000円以上1,000円単位で積み立てて将来の自分年金とします。

そして所得控除とは、その年に積み立てた元金総額を元に計算して、その年の所得税や住民税が安くなる(還付される)制度です。

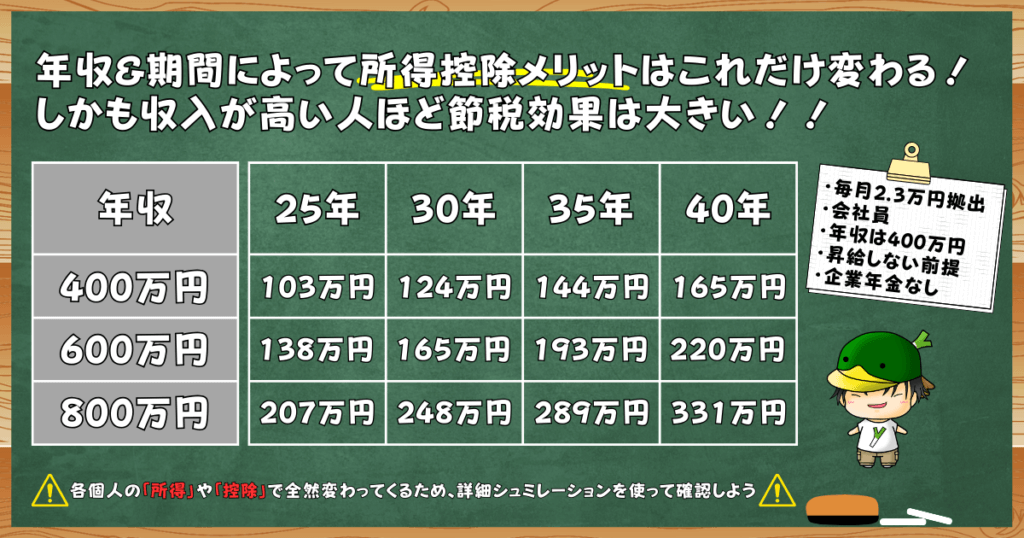

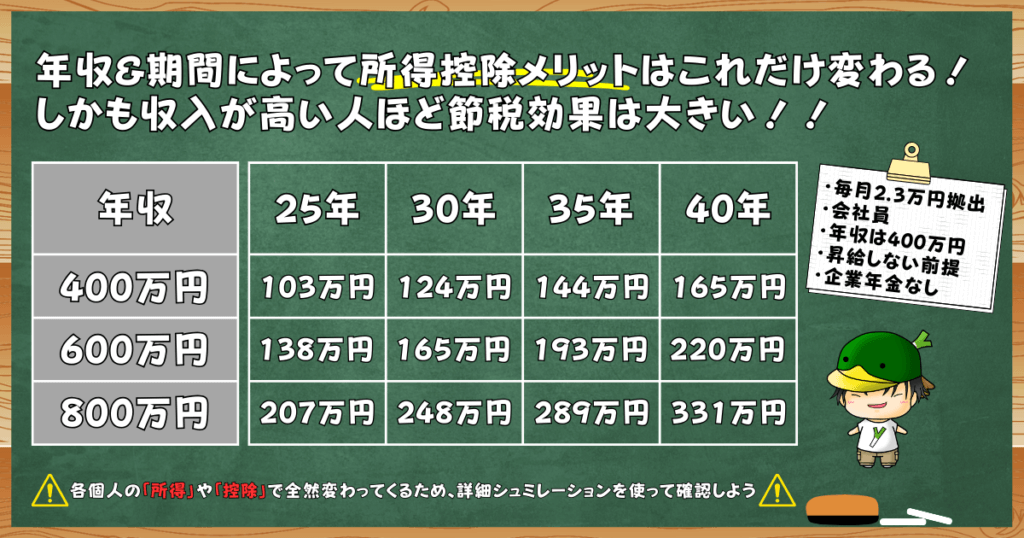

年収や積立期間で節税効果は以下の通り大きく変わります。

年収400万円のサラリーマンなら毎月2.3万円(年間27.6万円)を積み立てると年間41,400円の節税効果があります。

語弊を恐れず言えば、単利15%って考え方もできるね!

この所得控除はNISAにはない大きなメリットです。

節税対策の少ないサラリーマン・公務員は、まず自分はいくら節税できるのか?確認してみましょう。

メリット②運用益が全額非課税になる

投資で得た利益には原則20.315%の税金が掛かります。内訳はこの通り。

- 所得税:15%

- 住民税:5%

- 復興特別所得税:0.315%

下記の例のように50万円の利益が出た場合、約10万円を税金として納めなければいけませんが、iDeCoなら運用益が全額非課税となります。

30年で利益が1,000万円出れば税金だけで約200万円も差が出るのか!?

特定口座で同一の金融商品を運用しても約20%課税されて最終リターンに大きな差が出ます。

まずは非課税メリットのあるiDeCoから優先して検討しましょう。

メリット③受取時に退職所得控除を使える

iDeCoは自分で用意する老後資金のため、受け取り方は次の3つから選べます。

- 一括受け取り(一時金)

- 分割受け取り(年金)

- 一括と分割の併用

この中で最もお得な受け取り方は「退職所得控除」を使える一括受け取りです。

一時金で受け取った場合、退職所得控除で大きく差し引いたあとに1/2を掛けるため、課税所得は一気に小さくなります。

30年も続けると退職所得控除額は1,500万円にもなるよ!

積み立てた年数が長くなるほど控除額は増えるのでiDeCoは1年でも早くスタートさせるほうがお得です。

メリット④運用商品のスイッチングを自由にできる

iDeCo内で買った投資商品を売却して他の商品を買付する行為をスイッチングと言います。

スイッチングには回数や金額の上限は設定されていないため、自由に資産配分をリバランスできるのはNISAにはないメリットです。

2024年以降のNISAなら売却しても投資枠が復活するんじゃなかったっけ?

新NISA制度の非課税枠が復活するのは売却した翌年以降です。

仮に2024年1月に180万円分買付して6月に元金分の180万円を売却しても、2024年内に買付できるのは残り180万円までです。なぜならNISAには年間の買付可能な上限額が設定されているからです。

iDeCoは超長期にわたり積み立てるので年間27.6万円(月2.3万円)を20年続ければ運用額は約945万円にもなります(年利5%換算)

この規模になるとリバランスは100万年単位で行う可能性があり、iDeCoの出口戦略として自由にスイッチングをできるのは強みと言えるでしょう。

メリット⑤年金資産として保護される

投資家から預かった有価証券などは「分別管理」という仕組みで守られています。

証券会社や信託銀行の資産と、個人投資家から預かってる資産を明確に区分して保有・管理することになっているため、金融機関が経営破綻しても全額が「信託保全」として保護されます。

また、万が一自己破産などで保有してる財産を手放すことになっても「本来的自由財産」という制度で守られているため差し押さえされることはありません。

ただし税金の滞納がある場合はこの限りではないので注意してください。

iDeCoには沢山の優遇制度があるんだな。

次はみんなが気になってるデメリットを確認していこう!

【デメリット】お得に使うための知識は必要

iDeCoのデメリットは以下のものが挙げられます。

- 一度制度を利用すると原則途中で解約できない

- 原則60歳以降しか引き出せない

- 受取時に課税される可能性あり

- 運用中は各種手数料が発生する

デメリットへの対策も併せて解説するね。

デメリット①一度制度を利用すると原則途中で解約できない

iDeCoは一度制度を利用すると原則途中でやめることができません。

じゃあ毎月積立を始めたら、60歳まで続けなきゃいけねーのか!?

原則解約はできませんが、iDeCo運用中に不足の事態が起きて定期的な積立が難しくなった場合、次の方法で対策できます。

- 積立金額を減らす

- 積立をストップする

iDeCoは年1回、積立金額の変更ができるため最小金額5,000円に減額することができます。

もしこの金額さえも難しい場合は掛金の支払いを止めることができます。この状態を「運用指図者」と言います。

病気やリストラで一時的に働けなくなった場合は積立ストップっていう方法もあるんだね。

この記事で紹介するネット証券4社なら運用指図者の月額手数料は66円(年間792円)です。

手数料は個人別管理資産(iDeCo口座で運用中のお金)から差し引かれるため、銀行口座などから別途引き落とされるわけではありません。

万が一のやめられないデメリットと、税制メリットを比較してiDeCoの加入を検討しましょう。

デメリット②原則60歳以降しか引き出せない

iDeCoを避ける最も大きな理由が60歳までの資金拘束ではないでしょうか?

なにかあったときに使えないってことだろ?

確かに緊急時に使えないのはデメリットかもしれませんが、iDeCoはそもそも老後対策として積み立てるお金です。

「何かあったときに使えないのは困る」ということは、何かあったときは老後資金に手を付けるという考え方ですよね。

- 「なにか」とは具体的にどういった緊急事態を想定してますか?

- その緊急事態にはいくらのお金が必要ですか?

この2つの質問に応えられた上で、iDeCoのメリットを放棄するなら分かりますが、多くの人は「なんとなく」資金拘束が嫌だから避けていませんか?

その考え方は漠然と不安だから生命保険に入る心理と一緒で、投資以前に家計管理や資金計画に問題があると言えます。

仮に、緊急時にそのお金を使えたとして。じゃあ減ってしまった老後資金はどうするの?

老後資金と緊急時の資金を混同せずに、iDeCoの節税メリットを数字で比較して「使う」「使わない」を判断しましょう。

デメリット③受取時に課税される可能性あり

iDeCoで積み立てたお金は、老後の受取時に課税される可能性があります。

なぜかiDeCoは投資の利益部分の課税ではなく、元本部分も課税対象になるんだ。

税制上、一括(一時金)で受け取る場合は退職所得、分割(年金)で受け取る場合は雑所得として扱われます。

所得の分類によって課税方法が変わるのでここはしっかり押さえておきましょう。

デメリット④運用中は各種手数料が発生する

iDeCoには次のような手数料が掛かります。

- iDeCoを始めるとき

- 掛け金を拠出(積立)してるとき

- 掛け金の拠出をストップしてるとき

- 運用してたお金を受け取るとき

- 他社に口座を変更(移管)するとき

一度制度の利用を始めると途中解約できないため手数料が発生するのはデメリットと言えます。

【注意点】iDeCo開始前に知っておくこと

積立元金は元本割れする可能性がある

国民年金の被保険者種別で毎月積立(拠出)できる金額が異なる

開始年齢が遅いと受け取りできる年齢も遅くなる

会社で企業型確定拠出年金(企業型DC)に加入してるとiDeCoは利用できない可能性あり

【徹底比較】iDeCo取扱商品一覧とおすすめ証券口座2選

iDeCoは楽天証券とSBI証券と、どっちが良い?

いま勢いのあるネット証券は楽天証券とSBI証券です。

特にSBI証券は総合力で最もおすすめできる証券口座のため、iDeCoもSBI証券で検討してる人が多いのではないでしょうか?

何個も証券口座を開設するのめんどくせーし、ひとつにまとめたほうがお得だろ?

NISAやiDeCoなどをひとつの証券口座にまとめても割引や優遇特典はないため、ひとつにまとめるメリットはありません。

当サイトで紹介してるネット証券4社は各種手数料は全て最安のため、iDeCoとして最も商品ラインナップの優れてる証券口座を選ぶのが最も賢い方法です。

iDeCoでおすすめの証券口座は次の2社です。

- マネックス証券

- 松井証券

実際に各社の商品ラインナップを比較してみよう!

各証券会社のiDeCo取扱商品一覧

各社の取扱商品をリストアップしてみたぜ。

| 楽天証券のiDeCo|計36商品 | |

|---|---|

| 国内株式 インデックス型 (2本) | たわらノーロード 日経225 |

| 三井住友・DCつみたてNISA・日本株インデックスファンド | |

| 国内株式 アクティブ型 (4本) | iTrust日本株式 |

| コモンズ30ファンド | |

| フィデリティ・日本成長株・ファンド | |

| MHAM日本成長株ファンド<DC年金> | |

| 国内債券 インデックス型 | たわらノーロード国内債券 |

| 国内債券 アクティブ型 | 明治安田DC日本債券オープン |

| 国内REIT インデックス型 | 三井住友・DC日本リートインデックスファンド |

| 国内REIT アクティブ型 | 野村J-REIT ファンド(確定拠出年金向け) |

| 海外株式 インデックス型 (6本) | 楽天・オールカントリー株式インデックス・ファンド |

| 楽天・S&P500インデックス・ファンド | |

| たわらノーロード先進国株式 ※為替ヘッジ無し | |

| 楽天・全米株式インデックス・ファンド (楽天・バンガード・ファンド(全米株式)) | |

| 楽天・全世界株式インデックス・ファンド (楽天・バンガード・ファンド(全世界株式)) | |

| インデックスファンド海外新興国(エマージング)株式 | |

| 海外株式 アクティブ型 (5本) | iTrust世界株式 |

| 農林中金<パートナーズ>長期厳選投資 おおぶね | |

| キャピタル世界株式ファンド(DC年金つみたて専用) | |

| ラッセル・インベストメント外国株式ファンド(DC向け) | |

| セゾン資産形成の達人ファンド | |

| 海外債券 インデックス型 (3本) | たわらノーロード先進国債券 ※為替ヘッジ無し |

| たわらノーロード先進国債券<為替ヘッジあり> | |

| インデックスファンド海外新興国(エマージング)債券(1年決算型) | |

| 海外債券 アクティブ型 | みずほUSハイイールドファンド<DC年金> |

| 海外REIT インデックス型 | 三井住友・DC外国リートインデックスファンド |

| コモディティ | ステートストリート・ゴールドファンド(為替ヘッジあり) |

| バランス型 (5本) | 楽天・インデックス・バランス(DC年金) |

| セゾン・グローバルバランスファンド | |

| 三菱UFJ DCバランス・イノベーション(KAKUSHIN) | |

| 投資のソムリエ<DC年金> | |

| 三井住友・DC世界バランスファンド(動的配分型) | |

| ターゲットイヤー (3本) | 楽天ターゲットイヤー2030 |

| 楽天ターゲットイヤー2040 | |

| 楽天ターゲットイヤー2050 | |

| 元本確保型 | みずほDC定期預金(1年) |

楽天でもコスト最安のS&P500やオールカントリーが選べるようになったよ!

各証券会社の特徴(4社中3社を実際に使った感想)

SBI証券であれば「eMAXIS Slim米国株式(S&P500)」を選べるため、優位性があります。

ただし、個人投資家に大人気のeMAXIS Slim全世界株式(オール・カントリー)はSBI証券のiDeCoにはラインナップされていないため選ぶことはできません。

| 証券会社 | iDeCo 商品数 | eMAXIS Slim 米国株式(S&P500) | eMAXIS Slim 全世界株式(オール・カントリー) |

|---|---|---|---|

| 楽天証券 | 36 | ||

| SBI証券 | 38 | ||

| マネックス証券 | 27 | ||

| 松井証券 | 40 |

純資産総額が国内最大規模で、コスト最安水準のeMAXIS Slim全世界株式(オール・カントリー)も選べるため、今からiDeCoを申し込むならこの商品を取り扱ってる証券会社を選ぶのがおすすめです。

マネックス証券と松井証券ならオルカンに投資できるんだ!それは嬉しいな!

4社中3社は実際に使ったことがあるから、それぞれの特徴をまとめてみたよ。

さらにこの2社でも、それぞれでしか選べない投資商品があるから確認してみよう!

マネックス証券なら「NASDAQ100」に投資可能

20~30代ならマネックス証券のiDeCoをおすすめします。

若い世代なら長期間で運用できるため、ハイリターンを狙える「iFreeNEXT NASDAQ100 インデックス」に投資できるからです。

- NASDAQ100指数連動ファンドのためハイリターンを期待できる

- ボラティリティが高いため値動きが激しい

- 信託報酬は相対的に高い

ボラティリティが激しいってことはリスクが高いってことだろ?なるべくリスクは抑えたいな。

確かにNASDAQ100は特にハイリスクハイリターンの指数と言えます。

一方で若い世代であればiDeCo取り崩しまで30~40年という超長期で運用できるためリスク低減が見込めます。

また、iDeCoは運用益が全額非課税になるため期待リターンの高い運用商品と相性が良いのは間違いありません。

NASDAQ100とS&P500の直近リターンを比較してみましょう。

信託報酬の安いeMAXIS Slim全世界株式(オール・カントリー)をメインとしつつ、ポートフォリオの一部にiFreeNEXT NASDAQ100 インデックスを組み入れるなど、戦略の幅を広めたいならマネックス証券のiDeCoがおすすめです。

iDeCoでNASDAQ100指数連動ファンドを取り扱ってる証券会社がほぼないから、選択肢があるのは大きな強みだね!

\スマホで簡単!最短5分で申し込み可能/

松井証券なら「ゴールド為替ヘッジ無し」に投資可能

運用期間が超長期で確保できない40~50代は「増やす」のではなく「減らさない」運用戦略が必要です。

そんなときリスク分散として使えるのが松井証券の「ゴールド・ファンド(為替ヘッジなし)」です。

ゴールドだったら他の証券会社にも取り扱いがあるだろ!なんで松井証券なんだよ?

当サイトで紹介してるネット証券4社の中でも松井証券だけが、iDeCoでは非常に珍しいゴールドの「為替ヘッジなし」を唯一取り扱っています。

ゴールドの為替ヘッジ「なし」と「あり」をチャートで比較してみましょう。

なぜ同じゴールドでも為替ヘッジ「なし」と「あり」でリターンに差が出るのでしょうか?

それはゴールドが米ドルの代替資産だからです。

為替ヘッジ「なし」であればドル円レートが円安に振れればリターンに繋がりますが、これは為替のリスクを受け入れているからです。為替ヘッジ「あり」だとドル高の恩恵は受けられません。

難しくてよく分かんねーよ!!

ようするに。ゴールドを運用するなら為替ヘッジ「あり」より「なし」がおすすめってことだよ!

株式とゴールドは逆相関の関係にあるため、相場の急変に備えてiDeCoの取り崩しが近づくにつれてゴールドの割合を徐々に増やすのは有効な戦略と言えます。

唯一「為替ヘッジなし」を選択できる松井証券は、iDeCoでの運用期間が短い人にはおすすめの証券会社です。

\スマホで簡単!最短5分で申し込み可能/

【よくある疑問】iDeCoを利用するときに知りたいこと

2024年からのNISA改定でiDeCoを使うメリットがない?

2024年から新NISA制度がスタートしています。

従来のNISA制度より非課税枠の拡大と非課税期間の恒久化により、相対的にiDeCoのメリットが弱くなったように感じませんか?

iDeCoは手数料もかかるし、投資はNISAだけで十分じゃねーのか?

iDeCoの所得控除は100万円単位で節税メリットがあるのに使わないのはもったいないよ!

一例としてiDeCoを30年間続けた場合、所得控除のメリットはどれくらいになるか計算してみます。

- 会社員

- 年収400万円(昇給しない前提)

- 拠出金額は毎月2.3万円

- 拠出期間は30年間

上記の条件の場合、30年間で所得税と住民税を総額約124万円も節税できます。

収入が増えるほど、運用期間が長くなるほど、節税効果は大きくなるよ!

所得控除のメリットはNISAにはないため、iDeCoも併用するのがおすすめです。

受け取り時の課税対策はある?

「受取時の課税の可能性」に対して、おすすめで簡単な対策は次の2つ。

- 1年でも早くiDeCoを始める

- 受取時の控除額から逆算する

ひとつずつ解説するね。

iDeCoを早く始めれば受取時の控除額が増える

メリットでも触れたようにiDeCoの出口戦略として最もお得な受け取り方は一括受け取りで「退職所得控除」を使うことです。

なぜ早く始めると受取時の控除額が増えるのかというと、掛け金を積み立てた年数の長さに比例して控除が増えるからです。

退職所得控除の計算式は次の通り。

| iDeCo加入年数 | 退職所得控除を受けられる金額 |

|---|---|

| 20年以下 | 40万円 × 加入年数 (80万円に満たない場合は、80万円) |

| 20年超 | 800万円 + 70万円 ×(加入年数 - 20年) |

1年長く積み立てれば40万円も控除額が増えるのか!

積み立てた金額ではなく、積み立てた年数が控除額に影響するため、1年でも早くiDeCoを始めたほうが控除額が増えていきます。

掛け金は所得控除として毎年の節税にもなるし、最少額5,000円からでもiDeCoを始めるのがおすすめ!

期待リターンと拠出期間の年数から毎月の掛金を逆算する

退職所得控除での節税額は先程の計算式で求められるため、自分の今の年齢から受取時までの年数で控除額を逆算することができます。

逆算した控除額の範囲内に期待リターンを設定すれば課税される可能性を下げることができます。

難しくてよく分かんねーよ!

例えば現在40歳の人なら60歳まで20年間あるため退職所得控除は800万円と計算できます。

20年間で800万円のリターンを出すには年利5%換算で毎月1.9万円を積み立てれば800万円を非課税で受け取れる計算になります。

今回の場合、iDeCoを毎月1.9万円掛ければ年間の節税額は34,200円、20年間では合計119万円もの金額になります(年収400万円の場合)

所得控除を受けて毎年節税しながら、受取時も非課税になるように上手に戦略を立てましょう。

自分の年齢から積立年数を割り出して毎月の掛金を割り出してみてね!

移管してまで他社からiDeCoを乗り換えるメリットはない?

楽天証券やSBI証券でiDeCoを運用してる人がマネックス証券や松井証券に移管(乗り換え)するには移管時手数料4,400円が発生します。

そんなに手数料が掛かるなら乗り換えするだけ損だよな!?

結論から言って「運用金額が大きい」「運用期間が長い」このどちらかに該当するなら手数料を考慮しても移管するメリットはあります。

なぜなら運用金額が大きいほど、あるいは運用期間が長いほど信託報酬に差が出るからです。

参考までに、各社の全世界株式の信託報酬を比較してみましょう。

| 各社iDeCoの全世界株式 運用商品 | 信託報酬 | 100万円あたり 1年間の手数料 |

|---|---|---|

| 楽天・全世界株式 インデックス・ファンド 楽天・バンガード・ファンド (全世界株式) | 0.19500% | 1,950円 |

| 楽天・オールカントリー 株式インデックス・ファンド | 0.05610% | 561円 |

| SBI・全世界株式 インデックス・ファンド 愛称:雪だるま(全世界株式) | 0.10220% | 1,022円 |

| eMAXIS Slim 全世界株式 (オール・カントリー) | 0.05775% | 577.5円 |

100万円を1年間運用したとき、SBIとeMAXIS Slimの全世界株式で約525円の差が出ます。

これは単純計算で移管手数料4,400円を支払っても約8年で損益分岐点を上回る計算。

この信託報酬0.05245%のわずかな手数料差も、毎月2.3万円の積立を30年続けて運用益が膨らんでいけば複利効果で約112,000円の差になります。

同じ「全世界」に同じ金額を投資しても最終10万円以上も投資リターンに差が出るんだね!

全世界株式に投資したい人で「運用金額が大きい」「運用期間が長い」ならeMAXIS Slim 全世界株式(オール・カントリー)を取り扱ってるマネックス証券か松井証券を検討してみましょう。

【iDeCoの始め方】マネックス証券での開設手順を解説

iDeCoを始めてみたいけど、どうやっていいか分かんねーよ。

ここまでにiDeCoを使うメリットや、おすすめの証券口座を解説してきました。

でも「口座開設の手順が不安」という人もいるでしょう。

そこでマネックス証券の実際の申込画面を使ってiDeCoの開設手順について解説します。

今回はゆうさんも実際に使ってるマネックス証券の申込画面を使って手順を紹介するね。

- STEP1~8|加入資格の確認

- STEP9~11|加入者・年金情報の入力

- 申し込み完了(郵送書類を待つ)

\スマホで簡単!最短5分で申し込み可能/

会社員・公務員は郵送申込みがおすすめ

紙は面倒だからウェブ申込みってできるのか?

マネックス証券の証券総合取引口座をすでに開設してる人はウェブ申込みも可能です。

ただし、以下に該当する方は郵送の申込みとなるため注意してください。

- マネックス証券の証券総合取引口座を開設していない方

- 運営管理機関変更をご希望の方

- 任意加入被保険者の方

- 携帯電話をお持ちでない方

- 第2号被保険者で事業主払込を希望される方

- 第2号被保険者で「事業主の証明書」をアップロードできない方

- 第2号被保険者で登録事業所番号がわからない方

第2号被保険者(会社員・公務員など)の方は「事業主の証明書」を勤め先に記入してもらう項目があります。

事業主の証明書はマネックス証券のHPからダウンロードも可能ですが、書類を印刷できないなら郵送で申し込みましょう。

「加入資格の確認」を選択していけば、ほとんどの人が郵送申し込みになるから気にせず進めよう!

口座開設STEP1~8|加入資格の確認

今回の開設手続きは以下の条件の人が郵送で申し込む場合を想定しています。

- マネックス証券で申し込み。

- まだiDeCoをやっていない。

- 65歳以下の会社員。

- 福利厚生に企業型DCは無し、厚生年金は有り。

もちろん上記に該当しない人も申込時の注意点など実際の画面を使って解説していくので安心してください。

申込みはスマホからでもOK!最短5分程度で入力は終わるよ!

個人型確定拠出年金(iDeCo)を始めたい

ここでの選択肢は3つ。

- 個人型確定拠出年金(iDeCo)を始めたい

- 企業型確定拠出年金の移換をしたい

- 運営管理機関の変更をしたい

まだiDeCoを始めていない人、これからiDeCoを始める人は①を選択してください。

もし他の証券会社のiDeCoから乗り換え(移管)する場合は③を選択してね。

年齢を教えてください

ここでの選択肢は3つ。

- 65歳未満

- 65歳以上75歳未満

- 75歳以上

iDeCoで掛け金を積立(拠出)できるのは最大65歳までです。

65歳以降の人はiDeCoに加入して「運用のみ」可能ですが、新規積立はできないため注意が必要です。

新規積立ができないってことは所得控除メリットがないってことだな。

職業を教えてください

ここでの選択肢は4つ。

- 自営業とその配偶者、学生、無職など

- 会社員など

- 公務員など

- 専業主婦・主夫

国民年金の被保険者種別によって積立(拠出)できる上限金額が変わります。

詳しくはこの記事の「iDeCo開始前に知っておくこと」で開設しているよ。

勤め先に企業型確定拠出年金(通称:企業型DC)はありますか?

ここでの選択肢は2つ。

- 勤め先に企業型DCがない

- 勤め先に企業型DCがある

もし勤務先の会社で企業型DCに加入している場合、iDeCoと併用可能なのか確認が必要です。

掛け金の上限に達していたり、iDeCo加入不可としている会社もあるため。

分からない場合は、申し込みする前に必ず会社の経理担当に確認しよう。

企業年金制度(※)に加入していますか?

※厚生年金基金、確定給付企業年金、石炭鉱業年金基金

ここでの選択肢は2つ。

- 企業年金制度に加入している

- 企業年金制度に加入していない

給料明細書で厚生年金の項目を確認して、保険料が差し引かれていたら「加入している」を選択してください。

また、年収130万円未満のパートやアルバイトであっても下記条件に当てはまる場合は厚生年金に加入することになっています。

- 週20時間以上働いており、1ヶ月の所定内賃金が88,000円以上

- 従業員数が501名以上の会社に勤めている

- 学生ではない

- 予定される雇用期間が1年以上ある

要するに。まず給料明細で「厚生年金」を払ってるか確認ってことだな。

希望の手続き内容を改めて確認

ここでの選択肢は3つ。

- 個人型確定拠出年金に加入する(加入)

- 企業型確定拠出年金の資産を個人型に移換する(新たな掛け金の拠出は行わない)(移換)

- 個人型確定拠出年金の加入と、企業型の資産の移換をし、掛け金を拠出する

STEP:1と重複する内容です。

これからiDeCoを始める人は①を選択。もし企業型DCの資産を移し替え(移管)する場合は②か③を選択してください。

「事業所登録申請書 兼 第2号加入者に係る事業主の証明書」について

ここでの選択肢は2つ。

- 「事業所登録申請書兼第2号被保険者に係る事業主の証明書」を用意できている

- 上記に当てはまらない

さきほど開設手順の冒頭でも説明したとおり、会社員や公務員は「事業主の証明書」を勤め先に記入してもらう必要があります。

この書類はマネックス証券のHPからダウンロードも可能ですが、プリンター等で印刷できない場合は郵送してもらいましょう。

郵送書類が届いたら会社に証明書を持って行って、必ず書いてもらおうな!

会社員か公務員は「事業主の証明書」の書類が異なります。

ウェブ申込みする場合は印刷する書類を間違えないように注意してください。

郵送で申請する

これで加入資格の確認は終わり。次は自分の個人情報を入力するよ!

口座開設STEP9~11|加入者・年金情報の入力

加入者情報の入力

項目の中に「基礎年金番号」を入力するところがあります。

もし番号が分からない場合は「あとで記入」を選びましょう。

書類が郵送されてくるまでの間に基礎年金番号を調べて、手元に届いてから記入すればOKです。

そんな番号どうやって調べたらいいんだよ!?

基礎年金番号の確認方法は以下のものがあります。

- 基礎年金番号通知書

- 青色の年金手帳(青色以外の年金手帳なら以下の書類で確認)

- 国民年金保険料の口座振替額通知書

- 国民年金保険料の納付書、領収書

- 年金証書

- 各種通知書等(年金額改定通知書、年金振込通知書等)

など。

毎年誕生月に「ねんきん定期便」ハガキが届くから、手元に残ってるか探してみよう!

年金情報の入力

掛け金の金額や引き落とし口座を入力します。

毎月掛金の変更は年1回だけなので、最初から多く掛け過ぎないように注意しましょう。

この入力の段階では運用商品を決める必要はないので「あとで記入する」を選んで書類が手元に届くまでに決めればOKです。

運用商品は積立開始してからでも専用サイト内で変更(スイッチング)できるよ。

入力情報の確認

申込みが完了したら書類が手元に届くまでに以下のことを確認してください。

- 基礎年金番号を確認

- 運用商品を決めておく

書類が手元に届いたら「事業主の証明書」を勤め先に記入してもらうのを忘れないでください。

書類返送してiDeCo口座開設まで1~2ヶ月かかるから、申込みはなるべく早めに済ませようね。

【まとめ】iDeCoで所得控除を活用しながら老後の年金対策をしよう!

iDeCoのメリット・デメリット、おすすめの証券口座、よくある疑問について解説しました。

- 拠出金額が所得控除になる

- 運用益が全額非課税になる

- 受け取り時に退職所得控除が使える

- 運用商品のスイッチングを自由にできる

出口戦略まで見据えるなら、まずは1年でも早く始めることが大切だな。

おすすめの証券口座は、コスト最安のeMAXIS Slim全世界株式(オール・カントリー)を選択できるマネックス証券か松井証券です。

- 長期運用できるなら、ハイリターンを狙える「iFreeNEXT NASDAQ100 インデックス」に投資できるマネックス証券がおすすめ。

- 減らさない運用戦略を取るなら「ゴールド・ファンド(為替ヘッジなし)」を選択できる松井証券がおすすめ。

今現在、楽天証券かSBI証券を使っている人は、運用金額と運用期間によっては移管手数料を払っても乗り換えるメリットがあります。

詳しくは「よくある疑問|iDeCoを利用するときに知りたいこと」で解説してるので参考にしてください。

自分の投資方針に合わせて選択ってことだな。

具体的な開設手順については、実際に使っているマネックス証券の画面を使って解説しました。

すでに証券総合取引口座を開設してる人はウェブ申込みも可能ですが、条件によっては郵送の申込みになる人もいます。

詳しい流れや注意点は「iDeCoの始め方|マネックス証券での開設手順を解説」を参考にしてください。

「所得控除」のメリットは生涯100万円単位で手残りに差が出るから、資金拘束を理由にやらないのはもったいないよ!

iDeCo(個人型確定拠出年金)は、将来の年金生活に備えるだけでなく、節税対策の少ないサラリーマン・公務員が使える強力なツールです。

将来の安定した老後生活のために、iDeCoのメリットを最大限に活用しましょう。

\スマホで簡単!最短5分で申し込み可能/